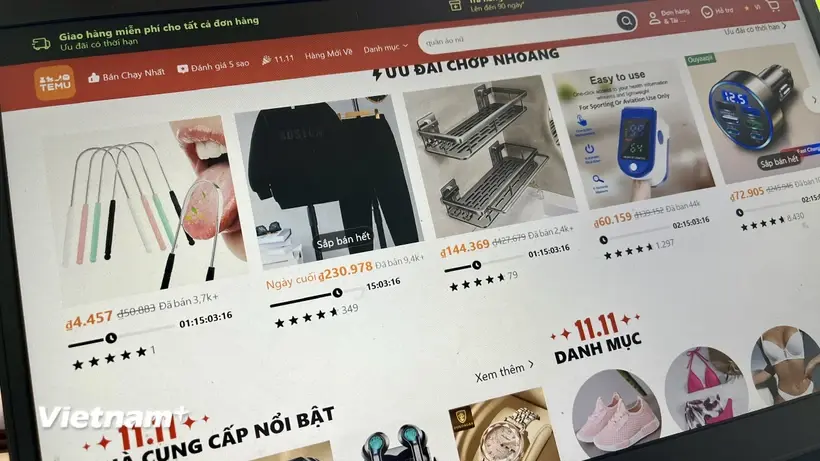

Hanoi (VNA) - La gestión fiscal en Vietnam tanto para las plataformas de comercio electrónico nacionales como a las que cuentan con actividades transfronterizas se implementan estrictamente, garantizando una recaudación correcta, oportuna, suficiente, justa y transparente, de conformidad con las leyes de impuestos en el país.

El Departamento General de Tributación de Vietnam (DGTV) informó que ha creado condiciones favorables para que las entidades con actividades de negocios en el país se centren en sus operaciones y cumplan con sus obligaciones fiscales.

De acuerdo con las disposiciones del Decreto N° 52/2013/ND-CP del 16 de mayo de 2013 del Gobierno sobre el comercio electrónico (modificado y complementado por el Decreto N° 85/2021/ND-CP), las actividades en las plataformas digitales deben estar autorizadas y sujetas a la gestión estatal por parte del Ministerio de Industria y Comercio.

Los negocios en esas plataformas son gestionadas por las autoridades tributarias, de acuerdo con lo dispuesto en la Ley de Administración Tributaria y la Circular N° 80/2021/TT-BTC.

En consecuencia, los gerentes de las mencionadas plataformas son responsables de registrar, autocalcular, autodeclarar y autopagar los impuestos directamente a través del Portal Electrónico de Información de la DGTV.

Para las actividades en plataformas digitales con carácter transfronterizo, si los proveedores extranjeros generan ingresos en Vietnam pero aún no han realizado el registro fiscal, las agencias tributarias revisarán y tomarán medidas apropiadas en aras de garantizar la gestión efectiva, transparente y justa con las operaciones de negocios tradicionales.

En caso de que el proveedor extranjero no declare los ingresos correctos, la autoridad fiscal comparará los datos para determinarlos y solicitará a esa entidad foránea que cumpla con sus obligaciones, así como realice inspecciones y exámenes de acuerdo con las regulaciones, a fin de determinar si hay signos de fraude o evasión fiscal.

El DGTV dijo que el comercio electrónico transfronterizo es una nueva actividad que surge en Vietnam con muchas características diferentes en comparación con los negocios tradicionales.

Con el objetivo de garantizar una gestión eficaz con dicha actividad, el DGTV, dependencia del Ministerio de Finanzas, ha investigado y asesorado rápidamente a las autoridades competentes para promulgar bases legales y desplegar el funcionamiento del Portal Electrónico de Información.

De acuerdo con las estadísticas, un total de 115 proveedores extranjeros han registrado y realizado el pago de impuestos a través de ese Portal, con un monto de 750 millones de dólares al presupuesto estatal./.

Ver más

Inauguran en Hanoi primera Reunión de Altos Funcionarios del CPTPP en 2026

Vietnam inaugura en Hanoi la primera reunión de altos funcionarios del CPTPP 2026, iniciando su presidencia del acuerdo comercial transpacífico.

Provincia vietnamita refuerza medidas para estabilizar el mercado de combustibles

La provincia de Hung Yen implementa medidas para asegurar el suministro de combustibles y evitar especulación ante las fluctuaciones del mercado energético mundial.

Qatar Airways cancela 13 vuelos más en medio del conflicto en Oriente Medio

Qatar Airways canceló 13 vuelos y Emirates suspendió servicios entre Dubái y Vietnam debido a restricciones del espacio aéreo en Oriente Medio, afectando a más de 3.000 pasajeros.

Mercado de combustibles en Hanoi se mantiene estable

El mercado de combustibles y gas licuado de petróleo (GLP) en Hanoi se mantiene estable, con suministro reforzado y sin aumentos anormales de precios, según autoridades de gestión del mercado.

Ciudad Ho Chi Minh atrae más 2 mil millones de USD para construir Centro de Datos de Inteligencia Artificial

Ciudad Ho Chi Minh planea un centro de datos de inteligencia artificial con inversión de 2,1 mil millones de dólares para impulsar la innovación y la economía digital.

Vietnam apuesta por la "economía plateada" ante envejecimiento poblacional

El primer ministro de Vietnam, Pham Minh Chinh, instó a impulsar el desarrollo de la llamada “economía plateada” como una estrategia para aprovechar el potencial de las personas mayores frente al acelerado en vejecimiento poblacional.

Atracción de IED en 2026: Vietnam se adapta a reglas del juego global

Vietnam captó 6,03 mil millones USD de IED en dos meses de 2026, impulsado por proyectos tecnológicos, reformas legales y ventajas del entorno de inversión.

Provincia vietnamita comparte experiencia en transformación agrícola con Zambia

El vicepresidente del Comité Popular de Can Tho, Tran Chi Hung, recibió a una delegación de los ministerios de Agricultura y de Finanzas y Planificación Nacional de Zambia, que visitan la ciudad vietnamita del delta del Mekong para conocer su experiencia en transformación agrícola y producción sostenible de arroz.

Mercado interno, clave para sostener el crecimiento económico de Vietnam

El mercado interno de Vietnam, con más de 100 millones de consumidores y una contribución superior al 60% del PIB, se consolida como motor clave del crecimiento económico frente a la incertidumbre global.

Vietnam insta a reforzar el sistema multilateral de comercio

Vietnam llamó a fortalecer el sistema multilateral de comercio y a promover una mayor cooperación entre los miembros de la Organización Mundial del Comercio (OMC), durante la primera reunión ordinaria del organismo celebrada en Ginebra.

Primer ministro de Vietnam preside conferencia sobre desarrollo de "economía plateada"

El primer ministro de Vietnam, Pham Minh Chinh, presidió hoy una conferencia sobre el desarrollo de la "economía plateada" a nivel mundial y la adaptación de las políticas y estrategias del país.

Empresas vietnamitas promueven café y alimentos en la India

Empresas vietnamitas presentan café y bebidas en AAHAR 2026 en Nueva Delhi, ampliando oportunidades comerciales en el mercado indio.

Foro Empresarial y de Inversión UE–Vietnam tendrá lugar el 24 de marzo

El Foro Empresarial y de Inversión UE–Vietnam – Estrategia Global Gateway se celebrará el próximo 24 de marzo en Hanoi, bajo la coordinación de la Delegación de la Unión Europea (UE) en esta capital, la Agencia de Inversión Extranjera del Ministerio de Finanzas y la Cámara Europea de Comercio en Vietnam (EuroCham)

Vietnam impulsa la cooperación internacional en energía nuclear

Vietnam refuerza la cooperación internacional en energía nuclear tras participar en la Cumbre Mundial en París y sostener reuniones con socios y organismos del sector.

Suben los precios de la gasolina en Vietnam desde el 10 de marzo

A partir de las 23:45 del 10 de marzo, los precios de los combustibles en Vietnam registraron un aumento tras la decisión conjunta de los ministerios de Industria y Comercio y de Finanzas de aplicar medidas de gestión que combinan el uso del Fondo de Estabilización de Precios de los Combustibles con el ajuste de las tarifas internas.

Primer ministro: No permitir que haya escasez de energía en ninguna circunstancia

El primer ministro de Vietnam, Pham Minh Chinh, presidió hoy una reunión con ministerios, sectores y el Grupo de Trabajo de Seguridad Energética para debatir soluciones destinadas a garantizar de forma proactiva el suministro energético al servicio del desarrollo socioeconómico, especialmente el cumplimiento de la meta de crecimiento de dos dígitos.

Empresas agroalimentarias vietnamitas consolidan posición en Foodex Japan 2026

Veintiséis empresas vietnamitas participan en la Feria Internacional de Alimentos y Bebidas Foodex Japan 2026, que tiene lugar del 10 al 13 de marzo en Tokio, Japón, con el fin de promocionar sus productos y ampliar las oportunidades de exportación al mercado japonés.

Vicepremier: Vietnam está emergiendo como eslabón importante en cadena de valor global de semiconductores

Durante la primera reunión de 2026 del Comité Directivo Nacional para el Desarrollo de la Industria de Semiconductores, el viceprimer ministro Nguyen Chi Dung afirmó que Vietnam está emergiendo como un eslabón relevante en la cadena de valor global de los semiconductores, especialmente en las etapas de empaquetado y prueba de chips.

Pymes vietnamitas necesitan mayor acceso a capital para su transición verde

Pymes de Vietnam afrontan una brecha de financiación de hasta 24 mil millones USD mientras buscan capital para cumplir estándares ESG y avanzar hacia un crecimiento verde.

Provincia de Bac Ninh atrae inversiones en industria de semiconductores y alta tecnología

Bac Ninh impulsa su ecosistema de semiconductores con la inversión del grupo Cooler Master, que podría alcanzar 3.000 millones de dólares y generar 40.000 empleos.